Contents

追証って何?

FXでの取引をしていると「追証」という言葉を目にすることが少なくないと思います。

ここでは、その追証について解説をしていきます。

追証=追加証拠金

そもそも、追証とはある言葉を省略した言い方をしています。正式には「追加証拠金」のことを指しています。

信用取引において大原則とされているのが、担保を確保することにより初めて現金や株式を借りることが可能となるのです。

当然ですが、誰も無償でお金などを貸してくれるわけがありません。

貸したお金を回収できなかったときに、別の手法でお金を回収できるように借用者は担保を求めるのです。

一定の決められた担保の率をそのままの状態で維持するためには、

- 信用で買建てた株の銘柄の値下がり状況

- 売建てた株の銘柄の値上がりに状況によって発生する損害率

- 担保の価値が低下してしまう

など、これらの派生する状況によって担保率が最低維持率を割ってしまうようなことがあれば、追加で担保を投入しなければならなくなってしまいます。

これが追加証拠金のことです。

追加証拠金の2つのパターン

追加証拠金にもパターンがあり、大きく大別すると2パターンとなります。

- 1つ目のパターンが、最低維持証拠金を割ってしまった場合の追証に該当します。

- 2つ目のパターンが、預けている証拠金以上の損失がでた場合の追証に該当します。

<1つ目の最低維持証拠金を割ってしまった場合>

信用取引や先物取引およびFXなどの証拠金取引においては、最低維持証拠金のパーセンテージが決められています。

例えば、株の信用取引を行うとしましょう。

最低維持証拠金が30パーセントであった場合、1,000,000円のポジションを確保しようとすると、下限値である300,000円の証拠金を用意する必要があります。

しかし、株価の暴落などにより、所持している株価の価値が低下してしまうと、30パーセントの維持率を切ってしまうことが想定されます。

維持率を切ってしまうと、設定された期日までに最低維持証拠金に必要な金額を追加で入金しないといけなくなってしまいます。

仮に約束の日までにお金を入金できなかったときは、そのポジションを確保することができなくなってしまうわけです。

しかし言い方を変えますと、今まで確保していたポジションが確保できなくなってしまうだけで、借金を負うわけではありませんので、まだ救いはあると言えるでしょう。

<預けている証拠金以上の損失が出た場合>

このパターンの非常に怖いところは、口座残高がマイナスになってしまいますので、完全に借金となってしまうのです。

追証がある場合には、このように借金を背負うこととなりかねません。

特に、レバレッジが高く設定されているFXでは日常的に起こりうるリスクと言えるでしょう。

ここで発生したFXや株の追証請求に伴う借金は、法律を照らし合わせて確認すると、立派なカードローンの借金と同等の部類に入ってしまいます。

当然それは、FX会社へ借金ということになりますので返済義務が発生します。

また、この借金については基本的に一括返済しなければならないため、借金となった金額については家や土地などを売買してでも返済しないといけないこととなります。

追証とロスカット

先述したように、追証があることによって自分自身で借金を背負わなければならないリスクが格段に向上します。

ところが海外FXでは、2つ目の「預けている証拠金以上の損失が出た場合」の追証がありません。

こちらの理由は詳しく後述したいと思います。

一方で、国内FXには100パーセント追証があります。

そこには国内業者の仕組みが関係していますが、まずは追証リスクを回避するための安全装置であるロスカットについて解説していきます。

国内業者はロスカットシステムが義務付けられている

日本国内でFX会社を立ち上げようと思うと、金融庁へ登録する必要性が生じてきます。

金融庁へ登録するとどうなるのかというと、金融商品取引法を遵守する必要があるのです。

もちろん、これは法律ですので違反することはできません。

金融商品取引法第四十条の第二号に基づいて、FX会社を利用するトレーダーを守るという観点より、ロスカットシステムというものを導入しなければいけないと法律で定められています。

ロスカットシステムとは?

このロスカットシステムとは、為替レートが急激に変わってしまうことなどにより、現在利用しているポジションを維持するための評価している額が証拠金の一定割合以下に下がった場合、自動的にポジションが決済されてしまうシステムのことです。

このシステムは安全装置としての役割を果たしています。

これにより、トレーダーは預けている証拠金以上の損失を未然に防御することが可能となるのです。

しかし、ここで重要なポイントとなる事象があります。

急激な為替の変化については、FX業者のロスカットシステムによる強制的なポジション決済が間に合わず、マイナス側への損失金が発生する可能性があるのです。

ほとんどのFX会社は、会社ごとに設定されている評価損が発生すると、ロスカットシステムが発動する前段階にエマージェンシーとしてマージンコールがトレーダーに発信され、あらかじめ警告を発するようになっています。

マージンコールとは?

このマージンコールと言うのも、ロスカットシステム同様にトレーダーを守るための安全装置として役割を発揮しています。

評価損が大きく広がってしまい証拠金が減じてしまったときに、損失の発生によって証拠金維持率が設定した値(最低維持証拠金)を下回る場合にメールなどで送付されます。

証拠金の追加入金やポジションの決済が必要であることを事前にシステムで察知して、トレーダーに自動的に教えてくれるわけです。

その際、ロスカットされないように追加で入金する=先述した一つ目の追証「最低維持証拠金を割ってしまった場合の追証」が発生します。

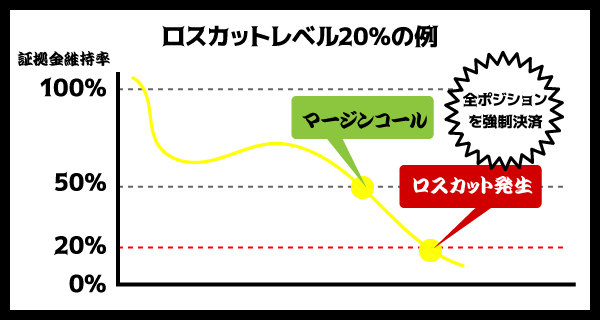

ロスカットとマージンコールが執行される水準は業者ごとに異なりますが、例えば下記のようにロスカット水準が20%、マージンコール水準が50%とした場合、

証拠金維持率が50%になった時点でマージンコールがトレーダーに発信され、20%になった時点で強制的に全ポジションが決済されます。

しかし、マージンコールのチェックは1日に1回だけと決められていることが多いです。

ですので、為替レートが急激に変わってしまう場合などは、マージンコールの送付がないまま突然ロスカットシステムが発動して、ポジションが強制決済されてしまうこともあります。

そうなると、自動的に評価損が確定してしまいます。

国内業者と海外業者のロスカット水準比較

ロスカットの水準は、それぞれ業者ごとに設定されています。

国内業者と海外業者のロスカット水準を比較してみましょう。

<国内業者のロスカット水準>

| ロスカット水準 | 備考 | |

|---|---|---|

| じぶん銀行 | 100パーセント | |

| 外為オンライン | 20~100パーセント | (コースによって異なる) |

| 楽天証券 | 20~90パーセント | (レバレッジによって変動) |

| インヴァスト証券 | 80パーセント | |

| 外為どっとコム | 50~100パーセント | (選択可) |

| ヒロセ通商 | 100パーセント | |

| SBI証券 | 30~90パーセント | (レバレッジによって変動) |

| DMM.com証券 | 50パーセント | |

| GMOクリック証券 | 50パーセント | |

| 大和証券 | 50~100パーセント | (レバレッジによって変動) |

| マネックス証券 | 50~100パーセント | (選択可) |

| OANDA Japan 株式会社 | 50パーセント |

<海外業者のロスカット水準>

| マージンコール | ロスカット | 追証なしのゼロカットシステム | |

|---|---|---|---|

| iFOREX | 0.25% | 0% | 採用 |

| XM | 50% | 20% | 採用 |

| FBS | 40% | 20% | 採用 |

| GEMFOREX | 50% | 20% | 採用 |

| LAND-FX | 50% | 30% | 採用 |

| IS6FX | 50% | 20% | 採用 |

このように、海外業者に比べて国内業者はロスカット水準が高い傾向にあります。

ロスカット水準が高い方が、証拠金に余裕を持った状態でロスカットシステムが発動しポジションが強制決済されるので口座残高がマイナス計上されるリスクは低くなります。

では、海外業者はロスカット水準が低いのでリスクが高いのかと言えば、そんなことはないんです。

ここで、新たなワード「ゼロカットシステム」というものが深く関わってくるのです。

ゼロカットシステムって何?

ロスカットシステムとマージンコールにより、リスクを軽減していることはご説明させて頂きました。

しかし、ロスカットシステムを用いたとしても、マージンコールやロスカットシステムが追い付かない場合もあり、証拠金以上の損失が発生するリスクはゼロではありません。

ところが「ゼロカットシステム」があれば、このリスクをゼロにすることができるのです。

ゼロカットシステム採用なら、追証なし!

ゼロカットとは、海外FXだけに導入されており日本国内のFX会社には一切導入されていないシステムとなっています。

先述した通り、劇的な為替相場の変動が発生したときには、ロスカットが発動しない可能性があります。

そのFX会社のシステムトラブルともいえるロスカットシステム未発動に伴って発生した追証を、国内のFX会社ではトレーダーが「借金」と言う形で背負うことになります。

ところが、ゼロカットシステムを採用した海外FX会社であれば、この借金をゼロにしてくれるのです。

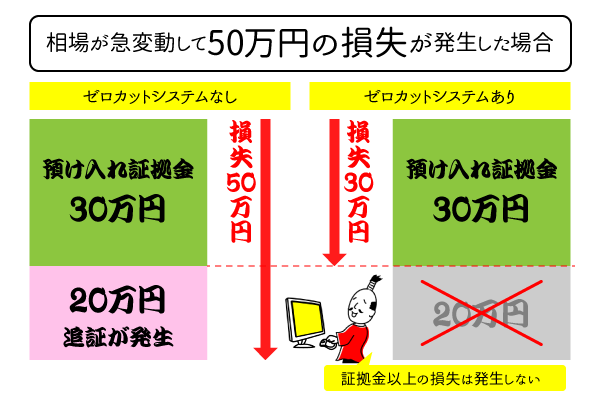

例えば、上記のように預け入れ証拠金が30万円で、相場の急変動で50万円の損失が発生したとします。

その場合

- ゼロカットシステムを採用していない→損失は50万円、20万円の追証が発生!

- ゼロカットシステムを採用している →損失は30万円、追証なし!

ゼロカットシステムとは、預け入れた証拠金以上の損失に関しては、FX業者が負担してくれるという素晴らしいシステムなのです。

このゼロカットシステムが構築されている以上、証拠金以上の損失は絶対に追うことはありません。

このシステムの存在を知っている人は、国内のFX会社で追証のリスクを背負うくらいならと海外FX会社を選択する人が急増しています。

国内FX業者がゼロカットシステムを採用しない理由

では、夢のようなゼロカットシステムを日本国内のFX会社はなぜ採用していないのでしょうか。

もちろん、採用していないことについては理由があります。

法律で禁止されている

1番大きな理由としては、「日本の法律で禁止されているから」というのがあります。

金融商品取引法の第四十条の第二号では、ロスカットの導入については国内FX会社に義務付けられています。

ロスカットは安全装置のようなものなので、金融商品取引法は一見トレーダーの味方のように感じますよね。

ところが一方で、第四十二条の第二号によって、ロスカットシステムが未発動に終わった場合においてトレーダーの口座残高がマイナス計上になったとしても、補填してはダメですと定義づけられてしまっているのです。

この法律に基づいて、金融商品取引法で損失の補填を禁止されているので、損失の補填を実施する目的で構築されているゼロカットシステムを導入することができないこととなっています。

国内業者ではDD方式を採用

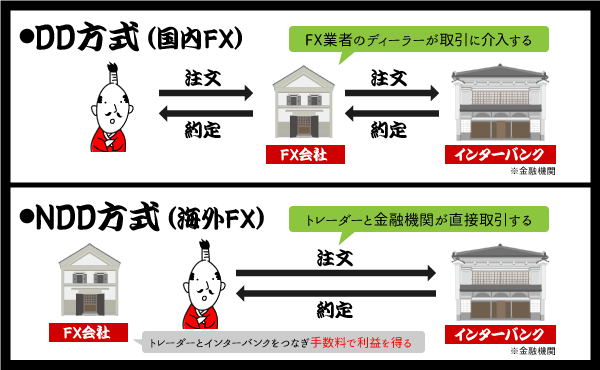

もうひとつの理由として、国内業者と海外業者の仕組みの違いもあります。

国内業者のほとんどはDD方式を、海外業者ではNDD方式を採用してます。

NDD方式とは、「ノン・ディーリングデスク(None Dealing Desk)」の省略語です。

インターバンク市場の金融機関と直接的に取引を実施することをさしており、FX会社のディーラーを介さない方式のことを意味しています。

別名、インターバンク直結方式とも称されており、いくつかのの金融機関が示しているするレートの中で、一番有利なレートで取引を行うことが可能となります。

一方でDD方式は、業者のディーラーがインターバンクとトレーダーの間に入り、取引に介入しています。

そのため、DD方式はディーラー意図的にFX業者に有利なように取引をさせることが可能で、透明性が低いとされています。

そして、ここが大きな違いで

- 国内業者(DD方式) →トレーダーの利益=業者の損失

- 海外業者(NDD方式)→トレーダーの利益=業者の利益

となっています。

一見トレーダー側にしかメリットのないように思えるゼロカットシステムですが、トレーダーとwin-winの関係にある海外業者の場合は、ゼロカットシステムを採用することで、顧客を増やしたり取引を積極的にしてもらえるというメリットがあるのです。

反対にトレーダーの利益が業者の損失となってしまう国内業者ですと、ゼロカットシステムを採用するメリットがないと言えます。

海外FXならほとんどの業者が追証なし・ゼロカットシステムを採用

以上の理由から、ほとんどの海外FX業者ではゼロカットシステムを導入しています。

ここでは、ゼロカットシステムを導入している海外FX会社をご紹介したいと思います。

追証なし・ゼロカットシステム採用の海外FX会社

- GEMFOREX

- XM

- TitanFX

- Axiory

- Tradeview

- LAND-FX

- HFM(旧HotForex)

- IFCMarkets

- BIGBOSS

このように、ゼロカットシステムを採用している海外FX会社は多数存在しています。

ゼロカットシステムは追証のリスクをゼロにしてくれる、トレーダー側にはメリットしかないシステムです。

また、海外業者の特徴としてハイレバレッジの取引ができるというのがありますが、ハイレバレッジは少ない資金で大きな取引ができるなどのメリットも多い代わりに、損失のリスクもあります。

その際にもリスク回避に大きく役立つゼロカットシステムは、ハイレバトレードをする際には必須と言えるでしょう。

このように国内業者は金融商品取引法によってロスカットの導入が義務付けられることやレバレッジの規制があり、一見安全性が高いように見えます。

しかし、国内業者では証拠金以上の損失による追証が発生するリスクがあり、借金を背負ってしまう可能性があります。

その点、海外業者はゼロカットシステムを採用しているため、証拠金以上の損失はゼロになるため安心です。

が主流!対応業者も紹介-300x200.png)

最近のコメント